发布于vn.py社区公众号【vnpy-community】

原文作者: 丛子龙 | 发布时间:2023-09-19

2023年VeighNa小班特训营【套利价差交易】即将在10月中旬开班!对比趋势跟踪类的CTA策略,均值回归类的价差策略由于其高胜率的特征,能够实现相对更加平稳的盈利绩效,适合用于量化投资组合在市场横盘震荡期的配置优化。目前半数名额已经被报名锁定,感兴趣的同学请抓紧!内容大纲戳这里。

扩大ETF范围

本文将会在上一篇文章中提到的策略基础之上,扩大可投资的标的数量,在更多种类的大类资产中寻找超额收益。

我们从上市时间在2016年以前的ETF中选择了如下标的:

医药50ETF(512120.SSE)

金融ETF(510230.SSE)

TMTETF(512220.SSE)

信息科技ETF(512330.SSE)

证券保险ETF(512070.SSE)

可选消费ETF(159936.SZSE)

必选消费ETF(512600.SSE)

能源ETF(159930.SZSE)

材料ETF(159944.SZSE)

大宗商品ETF(510170.SSE)

黄金ETF(518880.SSE)

相信大家对A股市场中的行业轮动现象都不陌生。行业轮动是利用市场趋势获利的一种主动交易策略,其本质是利用不同投资品种强势时间的错位对行业持仓进行切换,以达到投资收益优化的目的。

通俗点讲,就是根据不同行业的区间表现差异性进行轮动配置,力求能够抓住区间内表现较好的行业、剔除表现不佳的行业,在判断市场不佳的时候,降低权益类仓位,提升另类资产的比例。

在本策略中,专门选择了能代表具体行业的ETF作为资产配置标的,上述列表中除了行业ETF之外还包括了大宗商品和黄金ETF。大宗商品具有较好的抗通胀属性,而黄金则是具有避险资产的属性。同时它们自身也与权益类资产一样,拥有较强的趋势性。

选定了资产池以后,下一步就是将数据加载到回测引擎中进行回测,策略层面将会沿用上篇文章中的EtfRotationStrategy。

这次在回测任务层面会与常用的单次回测稍有不同,原因是我们并不知道怎样配置资产组合才能获得更好的效果,所以在每次回测中需要尝试调整:

- 资产池中的ETF数量,可以使用到上述列表中所有的资产,也可以选择其中一半,抑或是三分之二;

- 每次轮动时,选择同时持有的ETF数量,以及对应在每只ETF上分配的资金。

为了尽可能寻找到优质的资产组合,本次投研将使用“嵌套循环+批量回测”的方法,具体实现包括以下三步:

第一步:确定组合搜索空间

第二步:遍历组合列表回测

第三步:对回测结果排序分析

投研代码实现

第一步:确定组合搜索空间

首先要计算的是:给定一定数量的合约,一共有多少种组合方法。在这里会用到Python的内置库【itertools】:

# 大类资产ETF范围

etf_list = [

"510170.SSE",

"159944.SZSE",

"512220.SSE",

"512120.SSE",

"159936.SZSE",

"159930.SZSE",

"512330.SSE",

"510230.SSE",

"512600.SSE",

"512070.SSE",

"518880.SSE",

]

# 筛选投资池,下限4只

all_combinations = []

for r in range(4, len(etf_list)):

all_combinations.extend(combinations(etf_list, r))

# 显示总投资池数量

len(all_combinations)

运行上述代码,即可得到一个缓存着所有可能组合的列表。

第二步:遍历组合列表回测

这么多组合,用手来一个一个敲入系统进行回测肯定是不现实的。随着标的池扩大,组合总数会以指数级增长。此时需要编写一段脚本让程序实现批量回测并缓存目标数据:

def run_backtesting(vt_symbols: list[str], holding_size: int) -> float:

"""运行回测并返回夏普比率"""

engine = BacktestingEngine()

engine.output = lambda a: a

engine.set_parameters(

vt_symbols=vt_symbols,

interval=Interval.DAILY,

start=datetime(2016, 1, 1),

end=datetime.now(),

rates={key: 0.0001 for key in vt_symbols},

slippages={key: 0.001 for key in vt_symbols},

sizes={key: 1 for key in vt_symbols},

priceticks={key: 0.001 for key in vt_symbols},

capital=1_000_000,

)

setting = {"holding_size": holding_size}

engine.add_strategy(EtfRotationStrategy, setting)

engine.load_data()

engine.run_backtesting()

engine.calculate_result()

statistics = engine.calculate_statistics(output=False)

return statistics["sharpe_ratio"]

# 遍历执行回测

results = {}

for combo in all_combinations:

vt_symbols = list(combo)

for i in range(1, math.floor(len(vt_symbols) / 2) + 1):

sharpe_ratio = run_backtesting(vt_symbols, i)

results[combo, i] = sharpe_ratio

运行完成后就会得到一个名为【results】的字典,字典当中包含每一个组合的夏普比率,下一步对results进行排序:

# 基于Sharpe Ratio排序

sorted_results = sorted(results, key=results.get, reverse=True)

# 查看排名前100的组合

print(sorted_results[:100])

第三步:对回测结果排序分析

首先需要查看在排名靠前的组合中哪些ETF出现的次数较多:

# 计算参数出现频次

etf_counts = defaultdict(int)

size_counts = defaultdict(int)

for tp in sorted_results[:100]:

vt_symbols, holding_size = tp

for vt_symbol in vt_symbols:

etf_counts[vt_symbol] +=1

size_counts[holding_size] += 1

# 绘制ETF代码的出现频率

plt.figure(figsize=(12, 6))

plt.bar(etf_counts.keys(), etf_counts.values()) ))

# 绘制持仓数量出现频率

plt.bar(size_counts.keys(), size_counts.values())

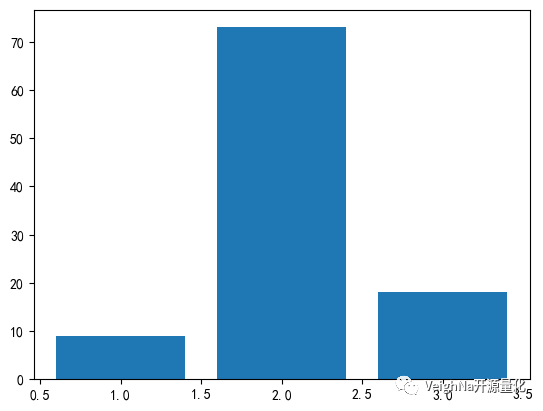

运行过后得到下图(为了阅读清晰,这里将ETF代码转换成了名称):

排名靠前的投资组合中,出现频率较高的有必选消费ETF,信息科技ETF,金融ETF和黄金ETF。这说明在回测时段中,能为策略提供较好收益的资产是它们。

同时不同资产出现频率的差别并没有非常显著,说明每一个资产都可以在不同的时间提供一定的超额收益。

另一方面,排名靠前的ETF持仓数量为2,其次是3和1:

这显示并非同时持仓合约的数量越大效果就越好,反而将合约数量控制在一定水平以内可能获得更好的整体绩效。

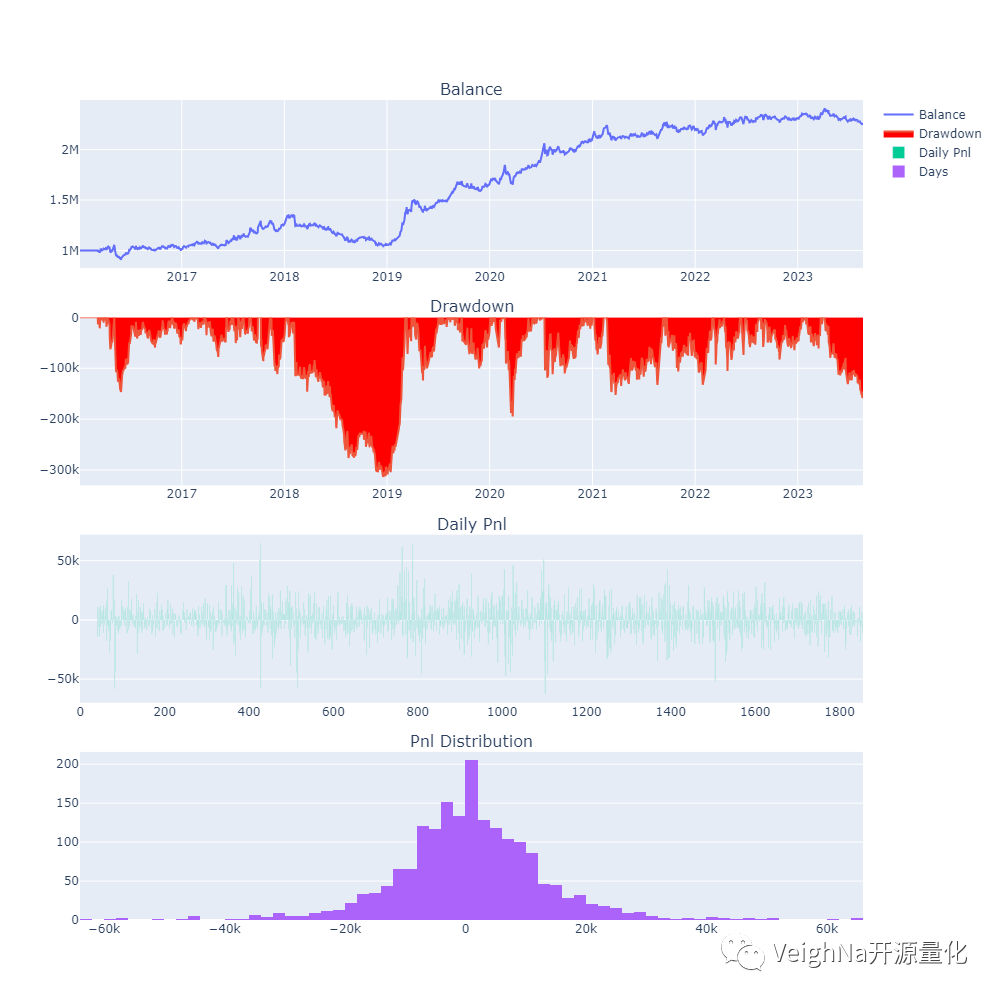

策略历史回测

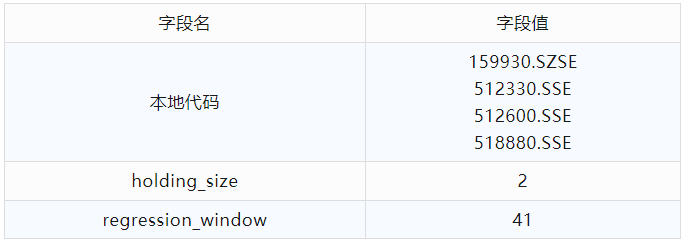

接下来使用排名靠前的ETF组合池作为回测合约,并用优化引擎对【regression_window】参数进行穷举优化,得到的结果如下:

回测结果

从资金曲线上看,虽然经过了前文的种种优化,但本次选择的ETF组合池整体回测绩效不如之前文章中的结果。

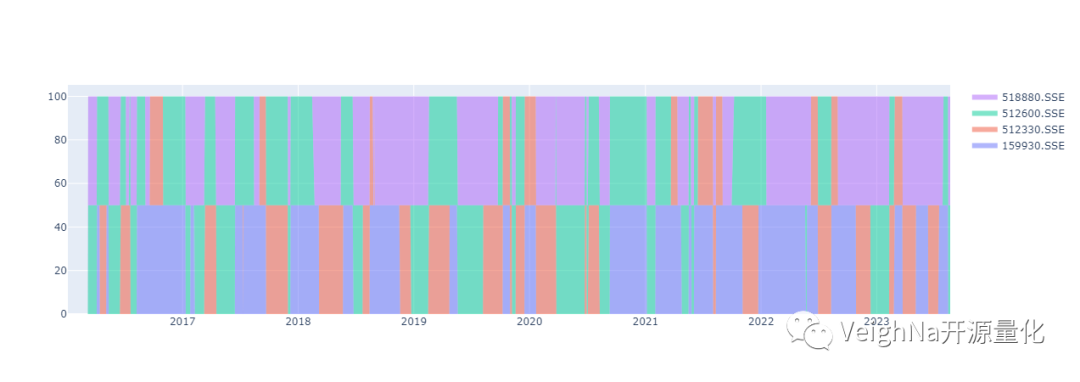

每日持仓

既然是轮动策略,那么理所当然会希望分析在历史回测过程中策略持仓成分的变化。这时可以遍历回测引擎的逐笔成交记录字典(engine.trades)来一笔笔检视每日持仓的变化,但无疑很麻烦,而且不够直观。

更方便的方法,是通过回测引擎提供的【get_all_daily_results】获取策略的逐日盯市统计数据来实现可视化分析:

import pandas as pd

import plotly.graph_objects as go

# 这里的实现需要运行完回测程序,并得到了一个engine对象

# 获取每日持仓数据

results = engine.get_all_daily_results()

# 创建DataFrame

df = pd.DataFrame(

[pos.end_poses for pos in results], index=[pos.date for pos in results]

)

# 这里对数据进行简单处理,我们假设所有持仓都是同等大小

df = df.clip(0, 100)

# 还记得持仓种类数额吗?这里将N设置为策略里的security_size

df[df.T.sum() > 100] *= 1 / 2

# 绘制图表

fig = go.Figure()

for col in df.columns:

fig.add_trace(

go.Scatter(x=df.index, y=df[col], mode="none", fill="tozeroy", name=col)

)

fig.show()

输出的历史持仓分布图表如下:

需要注意的是,上述绘图方法只适用于策略在每只ETF上持仓市值相同的情况。有兴趣的同学也可以自行调整大类资产ETF的范围,结合之前两篇文章介绍的优化方法进一步的研究。

完整策略代码和回测数据文件,可以通过【VeighNa进阶用户交流群】获取:

免责声明

文章中的信息或观点仅供参考,作者不对其准确性或完整性做出任何保证。读者应以其独立判断做出投资决策,作者不对因使用本报告的内容而引致的损失承担任何责任。